人生100年時代

退職後の資産運用

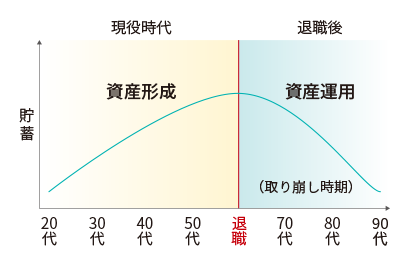

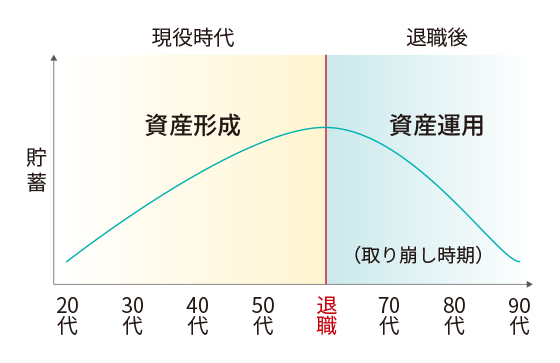

退職後にフォーカスを当ててコツコツと資産づくりを進めていくことはとても大切です。最近は就労年齢が伸びつつありますが、リタイアメントと老後の暮らしを意識することで計画的な資産運用も叶います。その際のポイントは、退職をゴールにしないこと。現役時代は収入があり資産を増やす時期ですが、退職後は資産を取り崩す必要が生じます。安定した収入がない退職後には貯蓄を取り崩していくスピードを遅くさせる資産運用が必要です。

※イメージ図

老後に必要な生活費用とは

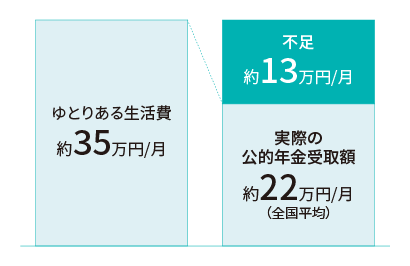

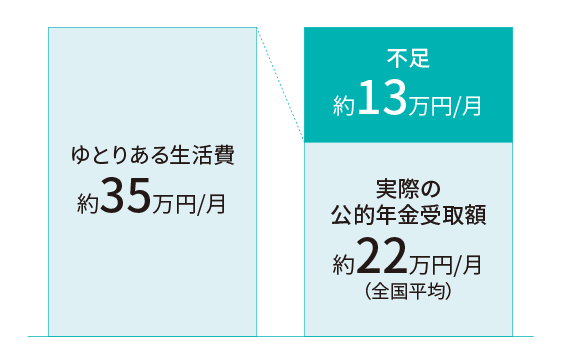

老後の暮らしの大事な支えとなるのが国の社会保障制度です。厚生労働省の試算によれば、60歳で退職した元会社員と専業主婦のモデル世帯の公的年金の受取額は、全国平均で約月22万円。ただし、ゆとりある生活を送るためには、毎月約35万円が必要だと言われています(公益財団法人 生命保険文化センター)。つまり公的年金の受取だけでは、ゆとりある生活を送るには約13万円が毎月不足するという様子がうかがえます。

※出典:生命保険文化センター「生活保障に関する調査」(平成28年12月)、厚生労働省「平成31年度の年金額改定について」等のデータを基に東海東京証券が作成

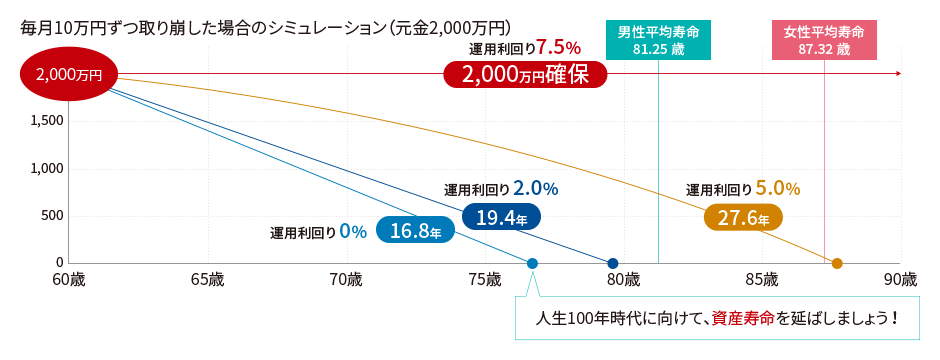

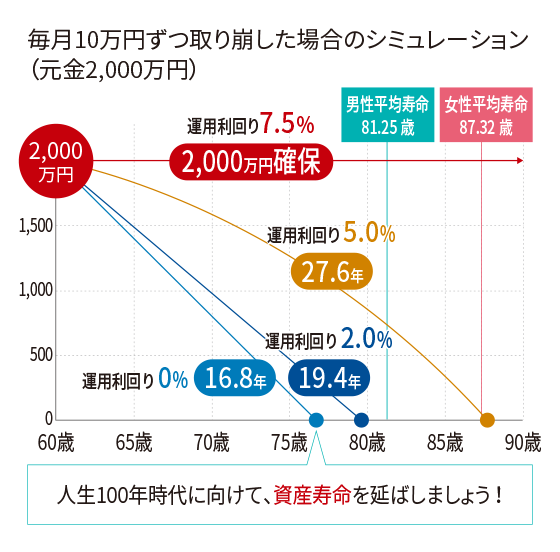

「資産を長生き」させるためには

人生100年時代は、資産にも長生きしてもらうことが大切です。そのためにも適切な資産運用は欠かせません。例えば、60歳時点で2,000万円の貯蓄があったとしても、毎月10万円ずつ取り崩していけば、17年も持たない計算です。これを、運用を続けながら毎月10万円を取り崩していく発想に切り替えれば、ずいぶんと資産を長生きさせる期待が持てるのです。例えば、年利回り2%の運用を続けていくだけで同じ条件だと2年半、資産を長生きさせることができます。期待する利回りが高いほど資産の寿命は延ばせますが、老後の生活資金で過度なリスクを負うのも考え物。理想的な期待利回りを得る手段として、投資信託は注目できる運用商品です。

東海東京証券にて計算・作成

※上記シミュレーションの前提 : 月末元金=月初元金+(月初元金×運用利回り÷12×0.8)-月末取り崩し額

※あくまでもシミュレーションであり、将来の投資成果をお約束するものではありません。

※平均寿命:厚生労働省2018年簡易生命表より